|

| 2018-10-31 来源:中国石化杂志第10期 |

| 石化新闻 |

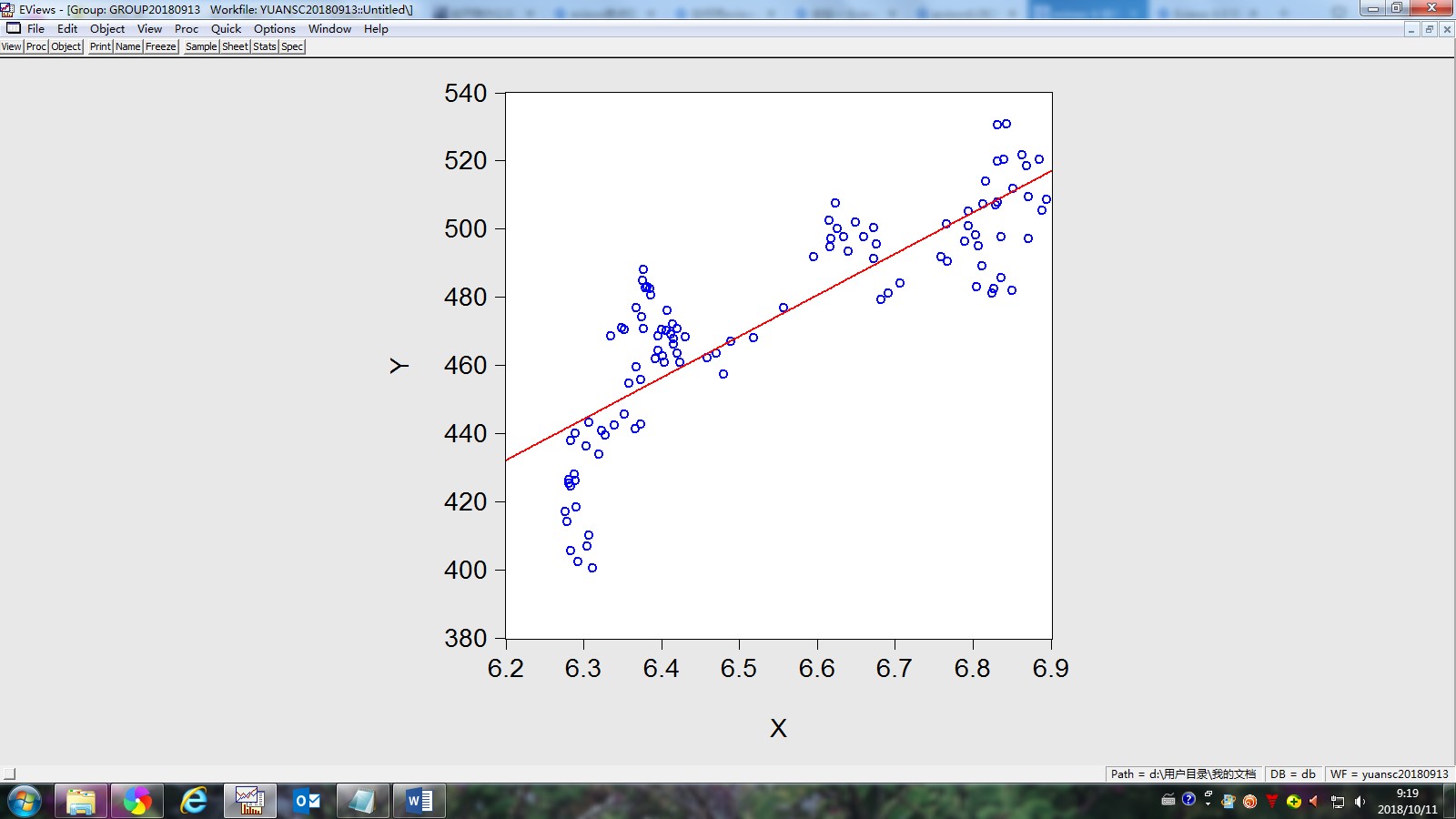

张光华 摘要:从期货设计的角度来看,上海原油期货业务实现闭环,体现了首个期货品种合约价格发现功能得以实现。 原油为大宗商品之王,同时作为我国首个国际化期货品种,上海原油期货上市后吸引了国内外市场的广泛参与,各项制度规则经受住了市场检验,上海原油期货市场的发展势头良好。经过5个月的稳步运行,原油期货开户数超过3万,金融机构客户占比增至15%,境外客户持仓比增至15%,其影响和作用得到国际能源署(IEA)等国际机构的高度关注。 上海原油期货市场的运行特点 上海原油期货上市后具体运行特点如下: 一是市场规模稳步扩大。自3月26日至8月31日,累计双边成交量1796.5万手,成为亚洲交易量最大、全球第三位的原油期货合约。上海原油期货市场的有效运行,符合我国扩大金融领域对外开放的政策取向,对逐步提高我国在国际原油市场的定价能力也将产生积极作用。 二是价格发现功能显现。上海原油期货价格与布伦特、WTI等国际原油期货合约价格保持联动的同时,其价格趋势呈现出两个阶段。第一阶段,4~6月上海原油期货主力合约价格处于探索合理价差的阶段,低于布伦特、WTI等国际基准油价。5月23日由于美国宣布退出伊核协议,引发布伦特油价上涨至79.8美元/桶,同一天上海原油期货也上涨至488.1元/桶高位,5月25日欧佩克和俄罗斯研究暂停减产协议,油价迅速下跌,随着增产消息发酵,6月4日布伦特由高位下跌至75.29美元/桶,跌幅达6%;6月4日上海原油期货同期下跌至470.6元/桶,跌幅达4%;6月29日,由于市场担心美国制裁伊朗会令石油供应减少,布伦特上涨至79.44美元/桶,比6月4日上涨达6%,同一天上海原油期货也上涨至494.6元/桶的最高位,比6月4日上涨达5%。 第二阶段,7~8月由于人民币对美元汇率大幅贬值,以人民币计价的上海原油期货价格一度高于布伦特油价,成为全世界价格最高的原油期货合约,理顺了上海原油与中东阿曼原油价差。特别是7月以人民币计价的上海原油期货价格比上月上涨近6%,刷新历史新高。同期人民币较上月上涨近4%,形成快速贬值的趋势。选取3月26日至8月31日上海原油期货价格和人民币兑美元汇率值做研究对象,新建EVIEWS workfile并导入108个值。假设上海原油期货价格(Y)与人民币兑美元汇率(X)不存在线性相关关系,用最小方差法取得回归结果,得出Y=121.2744X-319.7815;P值明显小于0.01,且误差非常小,因此非常显著拒绝原假设,证明上海原油期货价格与人民币兑美元汇率存在线性相关关系,见图1。即人民币兑美元汇率值越大,上海原油期货价格越高。

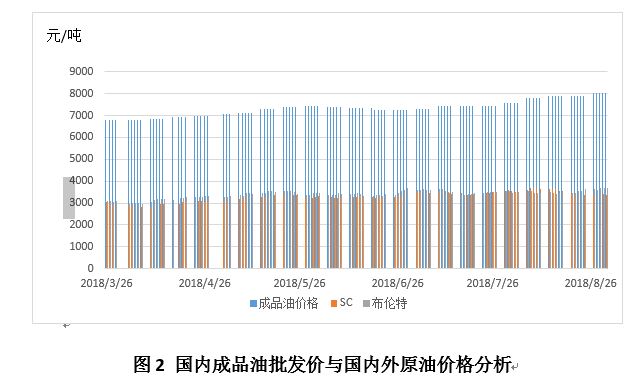

横轴 人民币兑美元汇率 纵轴:上海原油期货价格,元/桶 图1 上海原油期货价格与人民币兑美元汇率线性相关 期货市场对国内石油定价机制带来的影响 9月7日,上海原油期货市场首行合约SC1809顺利完成实物交割业务。从期货设计的角度来看,原油期货业务实现闭环,体现了首个期货品种合约价格发现功能得以实现。具体如下: 1. 相对于现货市场,价格发现功能是期货市场的重要功能。从理论上看,国内外专家学者从不同角度论证了期货市场价格发现机制。比如萨缪尔森认为,期货市场的价格发现是指期货价格在理论上等于对期货合约到期日的现货价格的条件期望。霍夫曼认为,期货市场的价格发现功能是指期货价格能够提前反映出现货价格未来的变动趋势。考克斯认为,投资能够把市场预期转化为市场价格的变化,最终实现期货市场的价格发现功能。由于期货市场通过公开竞价交易,因此可以认为形成较为公平、透明的价格。从实践来看,上期能源(INE)推出的上海原油期货合约具有交易量稳步增大、参与者广泛等特点,联合石化与国际石油公司荷兰皇家壳牌按照上海原油期货价格为基准购买中东原油,普氏、阿格斯等机构在其信息产品中增列上海原油期货价格数据,上海原油期货价格影响世界石油现货市场交易价格的作用在增强。 从原油期货市场的交易情况来看,自3月26日至8月31日累计双边成交量1796.5万手,按照单边计算每日平均原油期货合约交易量为8.3万手,合8300万桶(约1190万吨)。从我国实物原油的交易情况来看,由于我国是一个高度依赖进口原油的国家,对外依存度达65%以上,以2017年全年净进口量3.96亿吨计算,每日平均原油净进口量约为108万吨。原油期货市场的交易规模10倍于实体市场净进口规模,因此,上海原油期货市场对国内原油价格具有较强的影响力。 2.上海原油期货交割结算价部分体现未来一定时期的供求关系。原油期货合约是原油金融市场的标准化合约,期货交割是连接期货市场和现货市场的纽带,是价格发现功能最终的融合点。从理论来看,上海原油期货市场已聚集众多的交易者,汇集着各方面的供求信息,经过多空双方的激烈竞争形成的期货价格具有较强的预期性。随着交割日期临近,期货与现货市场价格受到相同的供求因素影响,因而两者价格同方向变动且最终趋同,从而上海原油期货交割结算价能够体现未来一定时期的供求关系,反映国内原油价格的未来走势。但是从首次交割的情况看,每桶488.2元/桶的交割价格(约合71.5美元/桶),比同期国际现货市场迪拜油价低4.67美元/桶。上海原油期货市场交易价格与实际交割价格的差别,一定程度反映出市场对远期价格的预期与实际供需之间不完全一致,同时,也反映出上海原油期货市场运行时间较短,在运行规则特别是原油定价机制的形成方面目前还处于探索阶段。 3.上海原油期货合约价格为科学确定国内成品油定价提供基准原油价格。国内成品油定价采用以布伦特、迪拜和米纳斯三地原油价格的加权平均值为基础,加上国内进口关税、炼油成本、流通产生的费用和适当利润,确定国内成品油基准价格。这种方法实质属于成本加成的定价模式,炼油企业随行就市,无论进口原油价格高低加以成本和适当利润,使得炼油企业的利润空间得以保障。通过数据对比发现,以3月26日至8月31日上海原油期货价格与国内成品油批发价进行占比计算,对比同期布伦特原油价格占比(以当天的人民币兑美元汇率换算)基本保持稳定。上海原油期货上市以来,成品油批发价在6795~8015元/吨波动,布伦特原油价格平均占比为46%,上海原油期货平均占比为45%。研究认为,上海原油期货平均占比与布伦特平均占比大致相当,一方面反映出上海原油期货价格与布伦特国际原油期货合约价格有较高的相关性,另一方面反映出上海原油期货价格为科学确定国内成品油定价机制提供基准原油价格。 成品油批发价数据来源:国家发改委价格监测中心 持续研究原油期货价格影响机理 当前国际石油价格体系运用期货市场的价格发现功能建立定价机制,特别是以布伦特、WTI期货合约作为国际原油定价基准。我国历时多年推出上海原油期货市场,期望建立反映国内市场供求的平台,实现国内石油定价市场化的长远意义。上海原油期货价格越来越贴近和代表国内市场中质含硫原油的市场基准价格,就越能反映现货原油的市场价值。因此,应持续跟踪上海期货交易市场的运行情况,同质原油价格在比照上海原油期货价格基准价格基础上,再计算升水/贴水来测算浮动价格,争取为完善同质原油现货价格形成机制提供依据。同时,关注原油现货的定价模式,理顺产业链中的期现货价格衔接。 此外,还要进一步探索研究上海原油期货替换为成品油定价的标杆。成品油为原油的下游产品,目前的国内成品油定价机制与国外原油价格相关性过高,不利于分散价格风险。由于前述上海原油期货价格占比成品油批发价大致等于布伦特占比,建议随着上海原油期货合约运行日益成熟,适时推出以上海原油期货替换目前的以布伦特、迪拜和米纳斯三地的基准合约。 (作者单位:胜利油田经济开发研究院)

|

京公网安备 11010502033542号

京公网安备 11010502033542号