来源:中国石化报 时间:2025-09-05 13:45

编者按:

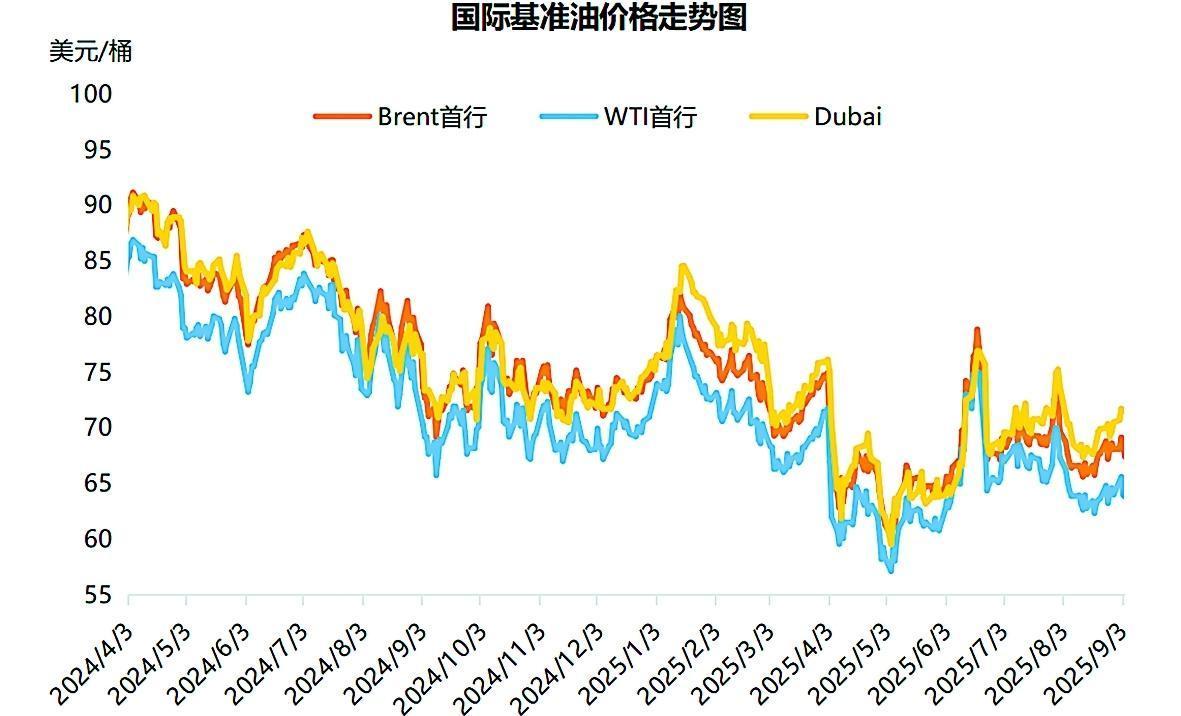

受欧佩克+持续增产、美国关税政策与地缘政治冲突等因素影响,今年前8个月国际石油市场呈现供过于求的态势,国际油价大幅震荡。截至2025年9月3日,WTI原油价格为63.97美元/桶,布伦特原油价格为67.6美元/桶。预计今年9月及四季度,全球石油市场供过于求的局面仍将持续,且地缘政治冲突等问题前景不明,国际油价走势仍然具有高度的不确定性。

本版文字除署名外由国家能源委员会专家咨询委员会委员、中化能源股份有限公司前首席经济学家 王能全 提供

2025年1月~8月国际石油市场大幅震荡

从开收盘价格看,前8个月国际油价变化幅度较大。2025年1月2日,布伦特原油和WTI分别以74.93美元/桶、71.85美元/桶开盘,8月31日分别以67.44美元/桶和64.00美元/桶收盘。两种原油8月31日的收盘价与1月2日的开盘价相比,分别下跌了7.49美元/桶和7.85美元/桶。

从高低价差看,前8个月国际油价大幅震荡。1月15日,布伦特原油和WTI的收盘价是截至目前最高,分别为82.03美元/桶和80.04美元/桶;5月5日最低,两种原油的收盘价分别为60.23美元/桶和57.13美元/桶,与1月15日的最高价相比分别下跌了21.8美元/桶和22.91美元/桶,跌幅高达26.57%、28.62%。

从同期均价看,前8个月国际油价同比下了较大的台阶。前8个月,布伦特原油均价为70.20美元/桶,WTI均价为67.03美元/桶,与2024年同期的82.88美元/桶、78.44美元/桶相比,跌幅分别为15.29%和14.54%。

此外,前8个月,国际油价出现3个明显的波动阶段,分别为1月2日~4月2日、4月2日~6月19日、6月19日~8月底。

影响国际油价走势的主要因素

供过于求是2025年国际石油市场的主基调

自新冠疫情以来,供过于求一直是国际石油市场的总基调,今年也是如此。

从需求角度看,世界三大机构对于2025年世界石油需求增长预测均不断调低。在2024年12月的《石油市场报告》中,国际能源署(IEA)预计,2025年世界石油需求将增加110万桶/日。但在2025年7月的报告中,该机构却将需求增长下调到每日70万桶,调减了40万桶/日。在2024年12月的《月度石油市场报告》中,欧佩克预计,2025年世界石油消费每日增加140万桶。但在2025年7月的报告中,该组织将需求增长下调到每日130万桶,调减了10万桶/日。在2024年12月的《短期能源展望》报告中,美国能源信息署(EIA)预计,2025年世界石油消费将增长130万桶/日。但在2025年7月的报告中,该机构将需求增长下调到每日80万桶,大幅调减了50万桶/日,是三大机构中调减幅度最大的。

从供给角度看,在2025年7月的《石油市场报告》中,国际能源署认为,2025年世界石油供应每日将增加210万桶,总量达到1.051亿桶/日。在2025年7月的《月度石油市场报告》中,欧佩克指出,在美国、巴西、加拿大等国家的带领下,2025年非欧佩克产油国石油产量将每日增加80万桶。根据美国能源信息署的数据,2025年5月,美国原油产量达到新高峰,平均每日生产原油1348.8万桶,不仅超过4月的1346.4万桶,而且同比增长了2.2%。

欧佩克+增产持续施压国际石油市场

3月3日,在国际油价持续承压,市场预期欧佩克+可能继续维持减产政策的情况下,沙特和俄罗斯等8个欧佩克+国家却突然宣布,4月1日起每日增产13.8万桶,震惊了国际石油市场。4月3日,沙特和俄罗斯等8个欧佩克+国家再次宣布同等幅度的增产。

5月3日,沙特和俄罗斯等8个欧佩克+国家第三次宣布增产,6月1日起,每日增产41.1万桶,相当于3个月的产量增量,高于4月和5月的增产幅度。5月31日,沙特和俄罗斯等8个欧佩克+国家又宣布了同样幅度的增产。

7月5日,沙特和俄罗斯等8个欧佩克+国家宣布,8月起每日增产54.8万桶,与6月和7月相比,增产幅度又有所提升。

8月3日,沙特和俄罗斯等8个欧佩克+国家宣布,9月起每日增产54.7万桶。

在3月3日~8月3日的6次会议中,沙特和俄罗斯等8个欧佩克+国家的累计增产为219.3万桶/日。也就是说,9月起,上述8个欧佩克+国家2023年11月宣布的自愿减产220万桶的政策基本上被增产取代。

欧佩克+的持续增产给今年以来的国际油价带来了很大压力。3月3日~3月5日,国际油价大跌,其中布伦特原油价格合计下跌3.88美元/桶,跌幅为5.3%,并于3月5日跌破每桶70美元的大关,跌至2021年12月以来的最低水平;WTI价格合计下跌3.45美元/桶,跌幅为4.94%。

8月3日欧佩克+第六次宣布增产后,国际油价持续下跌。与7月30日相比,8月8日的布伦特原油价格和WTI价格分别下跌6.65美元/桶和6.12美元/桶,跌幅分别为9.07%和8.74%。

美国关税政策成为扰动市场的关键因素

今年以来,特朗普政府的关税政策一直是影响国际油价走势的重要因素。

2月1日,特朗普签署关税令,对加拿大和墨西哥的进口产品征收25%的额外关税,对加拿大的能源产品征收10%的关税,同日宣布对所有中国商品,在现有关税的基础上加征10%的从价税,2月4日生效。4月2日,特朗普宣布“对等关税”政策,对所有国家征收10%的“基准关税”,4月5日生效;对美国贸易逆差最大的国家征收个性化的“对等关税”,4月9日生效。4月9日,特朗普宣布对除中国外的所有贸易伙伴暂停征收90天的对等关税。7月底和8月初,美国又陆续宣布对日本、欧盟等国家和地区的关税政策。

不断加码的关税给世界经济发展蒙上阴影,给国际石油市场带来直接冲击。4月3日~16日,国际油价大幅下跌,跌至阶段性新低,并且反复涨跌震荡。4月3日,国际油价大跌,其中布伦特原油价格收于70.14美元/桶,比4月2日下跌4.81美元/桶,跌幅为6.42%;WTI价格收于66.95美元/桶,比4月2日下跌4.76美元/桶,跌幅为6.64%。

4月4日,布伦特原油价格收于65.58美元/桶,与4月3日相比,每桶下跌4.56美元/桶,跌幅为6.5%;WTI价格收于61.99美元/桶,与4月3日相比,每桶下跌4.96美元/桶,跌幅为7.41%。

4月7日,国际油价延续跌势,但跌幅收窄。4月8日,国际油价继续下跌。4月9日,国际油价由跌转涨,至4月16日涨跌互现。

在4月3日~16日的10个交易日内,4月8日的国际油价收盘为阶段性最低,与4月2日相比,布伦特原油价格每桶下跌12.13美元,跌幅为16.18%;WTI价格每桶下跌12.13美元,跌幅为16.91%。

持续动荡的中东局势对市场带来冲击

中东是世界上石油资源最丰富、产量和出口量最集中的地区,其地缘政治事件曾引发多次石油和能源危机,其中最著名的是1973年10月第四次中东战争引发的第一次石油危机,1978年~1980年的伊朗动荡和两伊战争引发了第二次石油危机。

波斯湾沿岸共有7个产油国,即伊拉克、伊朗、科威特、卡塔尔、阿联酋、巴林和沙特,这7个国家的石油总产量约3000万桶/日,占世界石油产量的32%。

中东地区有两大著名海峡,分别是霍尔木兹海峡和曼德海峡。霍尔木兹海峡是波斯湾通往印度洋的唯一出口。今年一季度,每日通过霍尔木兹海峡的石油运输量超过2000万桶,占全球海运石油交易总量的26.55%;每日通过霍尔木兹海峡的液化天然气(LNG)量为115亿立方英尺,占全球LNG贸易量的1/5。曼德海峡位于亚洲阿拉伯半岛西南端和非洲大陆之间,连接红海和亚丁湾、印度洋,是从大西洋进入地中海,穿过苏伊士运河、红海,通往印度洋和亚太地区的海上必经之路。2023年上半年,通过曼德海峡的石油运输总量约占全球海运石油贸易总量的12%,LNG运输量约占全球LNG贸易总量的8%。因此,霍尔木兹海峡和曼德海峡是世界公认的8大油气运输通道,其中霍尔木兹海峡的重要性位居第一。

中东地区不同时期爆发的军事冲突也给国际石油市场带来严重冲击。以6月的以伊冲突为例,6月13日以色列突袭伊朗后,国际油价不断上涨, 6月18日WTI价格收于75.14美元/桶,与6月10日相比,每桶上涨10.16美元,涨幅为15.63%;6月19日,布伦特原油价格收于78.85美元/桶,与6月10日相比每桶上涨11.98美元,涨幅为17.91%。不过,总体来看,以伊冲突对国际石油市场的冲击甚微。冲突结束的6月24日与6月10日相比,国际油价基本重回常态,其中布伦特原油价格每桶仅上涨0.27美元,涨幅仅为0.4%;WTI价格不仅没有上涨,反而每桶下跌0.61美元,跌幅为0.93%。

国际石油市场走势分析与预测

●李 涵

地缘政治因素依然是油价波动的“放大器”。近期国际局势的缓和向市场传递了积极信号,一定程度上缓解了投资者的担忧情绪,然而地缘政治冲突的根本性问题仍未解决,且美国的政策走向存在较大不确定性,市场的乐观情绪逐步消退,风险溢价有所反弹。预计后续地缘政治冲突的动向将继续放大油价的波动幅度。

“对等关税”和美联储降息给石油市场带来扰动。美国“对等关税”政策于8月7日正式生效,平均关税税率已跃升至20%左右,创二战以来新高,对宏观经济构成下行压力,可能会一定程度上抑制石油需求,导致油价下跌。同时,虽然美国与加拿大的“关税战”有所缓和,但其与印度等国家的关税谈判仍在推进中,相关进展将扰动石油市场。此外,由于美国劳动力市场疲软,通胀有所抬头,市场对美联储9月降息的预期升温,预计其今年内可能降息2~3次。

石油供需基本面逐渐转向宽松,四季度面临石油供应过剩压力。欧佩克+ 9月份实际增产规模可能在40万桶/日左右,低于54.7万桶/日的计划水平;雪佛龙重获委内瑞拉经营许可,对美国20万桶/日的供应有望恢复;巴西、圭亚那、加拿大等国的供应也保持增长。在此背景下,预计三、四季度全球石油供应将分别环比增加130万桶/日和110万桶/日。同时,在欧美驾驶季和中东燃油发电季即将结束、北半球炼厂将陆续迎来秋季检修的影响下,全球石油需求呈由旺转淡走势,预计三季度需求环比增加120万桶/日、四季度环比减少40万桶/日,供应过剩压力将在三季度末开始显现。目前,全球原油和成品油库存都低于5年内均值,对消化供应过剩有一定作用,预计今年四季度石油库存将快速增加。

总体来看,随着供应持续增加,季节性需求由旺转淡,国际石油市场基本面将逐步转向宽松;与此同时,关税谈判以及美国政策还存在变数,预计短期内油价将维持区间震荡走势,今年四季度布伦特原油价格相比今年三季度将进一步下跌。

(作者单位:联合石化)

机构看点

美国能源信息署:四季度油价将降至每桶58美元

欧佩克+成员国决定加快增产步伐后,原油库存将出现更显著的增长。全球原油库存增量将在2025年第四季度和2026年第一季度达到日均200万桶以上。预测今年四季度,布伦特原油现货价格将降至每桶58美元,并在2026年3月和4月进一步跌至每桶49美元;2026年布伦特原油均价将为51美元/桶。

高盛:2026年底油价或跌至每桶50美元左右

预计今年全球石油供应将出现日均80万桶的过剩,2026年可能扩大至140万桶。受此影响,预计今年四季度布伦特原油均价为每桶64美元,2026年为每桶56美元,到2026年底,油价可能跌至50美元左右。但是,地缘政治冲突与闲置产能的加速恢复也可能导致油价上行,油价走势仍存在极大的不确定性。

摩根大通:今年布伦特原油均价为每桶66美元

摩根大通4月预测2025年布伦特原油均价为66美元/桶,2026年为58美元/桶,目前仍维持这一预测不变。摩根大通全球大宗商品策略主管娜塔莎·卡内娃表示:“市场分析人士认为美国政府政策重心从关税转向税收与放松监管将推动油价重回75美元,然而目前美国政府仍将压低油价作为管理通胀的首要任务,明确表示倾向于将原油价格压至50美元/桶或更低水平。除非WTI价格跌破50美元/桶导致页岩油产量下滑,否则美国政府不会出手稳定油价。”

瑞士银行:今年油价将跌至每桶60美元左右

今年夏季需求高峰期间,布伦特原油的市场供应较为紧张,因此短期内其价格或将维持在70美元/桶左右。但随着需求下降与供应增加,油价将持续下跌至60美元/桶左右,并在今年四季度稳定在这一区间。瑞士银行分析师乔瓦尼·斯塔诺沃表示:“南美洲原油供应还会进一步增加,因此全球石油供应将更加充足,从而推动油价下行。”(王钰杰 李 嵩)

链接

亚洲石油产品需求将陷入零增长欧美将保持稳定

本报讯 能源研究分析公司克普勒近日发布报告称,预计2025年全球燃油需求日增约84万桶,2026年增速将小幅加快至日增88万桶。克普勒分析师埃斯特万·莫雷诺表示,消费者信心减弱与电动汽车的普及是推动当前燃油需求变化的两大关键因素。在此背景下,燃油需求疲软将延续至明年。

其中,电动汽车对石油产品需求的冲击在亚太地区尤为显著,受产能过剩、经济增速放缓、人口老龄化与燃油效率提升等因素影响,该地区今年石油产品需求或将陷入完全零增长。

同时,欧洲石油产品需求则仍保持强劲。克普勒预计,今年欧洲汽油与航空燃油需求将增长,而燃料油与石脑油需求则会下降。国际航空运输协会(IATA)近期表示,尽管欧洲推行绿色能源政策(如限制航空出行),但受国内供应减少与需求稳定增长影响,欧洲正面临航空燃油短缺。IATA表示:“炼厂关闭导致欧洲航空燃油产量下降,对进口的依赖度上升,危及能源安全。”过去几年,欧洲大幅收紧对炼油厂的环保法规,导致多座炼油厂关闭,炼油产能受限。能源咨询公司FGE指出,由于美国柴油供应减少,欧洲下半年还将面临柴油短缺,导致欧洲采购成本上升。

美国市场则呈现相对稳定态势。克普勒预测,美国燃油与相关石油产品的需求虽不会显著增长,但将维持基本稳定,冬季供暖需求与航空出行稳步增长将成为主要驱动力。不过2026年,受燃油效率标准收紧影响,北美汽油需求预计将下降,柴油需求也将因关税对货运活动的冲击而承压。

(庞晓华)